SUCHE

Unabhängige Nachrichten, Berichte & Meinungen

Arbeit und Soziales

Die Regierung Merkel täuscht die Bevölkerung, und

Die Abzocker machen weiter

Von Franz Kersjes

Effizienz, Rendite, Ökonomisierung aller Lebensbereiche standen im Mittelpunkt der Debatten und der zahlreichen Fernseh-Talkshows. Jetzt aber will es keiner gewesen sein. Das Allheilmittel der vergangenen Jahre hieß Deregulierung auf dem Finanz und Arbeitsmarkt. Weg mit staatlichen Vorschriften, der Markt regelt sich selbst – so geht Reformpolitik. Zur Erinnerung:

• Finanzminister Eichel stellt Unternehmensverkäufe steuerfrei und heizt so das Fusionsfieber an, ein Riesengeschäft für Investmentbanken. Die private Riester-Rente wird eingeführt. Dem Finanzsektor fließen riesige Mittel zu, die der staatlichen Rente fehlen.

• Die rot-grüne Bundesregierung lässt Hedge-Fonds und Derivate zu. Die absurden Renditeziele der Finanzwirtschaft werden zur allgemeinen Richtschnur.

• Im rot-schwarzen Koalitionsvertrag wird die Förderung des Kreditverkaufs

festgeschrieben. Außerdem will man nur eine „Finanzaufsicht mit Augenmaß“.

• Finanzinvestoren gewährt die Bundesregierung weitere Steuergeschenke.

Verantwortungslose Deregulierungspolitik

Mit Unterstützung der Politik werden die Finanzmärkte zum Dreh- und Angelpunkt der Wirtschaft. Josef Ackermann, Chef der Deutschen Bank, gab als Renditeziel 25 Prozent an. Die sollten letztlich die Arbeitnehmer in der so genannten „Realwirtschaft“ einbringen – in guten wie in schlechten Zeiten. Erfahrung ist: Das unternehmerische Risiko wird in Zeiten der Deregulierung zunehmend auf die Beschäftigten abgewälzt. Leiharbeiter/innen können ein Lied davon singen. In Boom-Zeiten wurden zwar viele eingestellt, aber im Abschwung sind sie als erste draußen. Leiharbeiter/innen sind Beschäftigte zweiter Klasse. Das ist von Politikern so gewollt. Zur Erinnerung:

• SPD-Wirtschaftsminister Clement hebt im Jahr 2002 die Befristung

von Leiharbeit auf. Immer mehr feste Arbeitsplätze werden umgewandelt.

• Mit der Abschaffung der Arbeitslosenhilfe und der Einführung von Ein-Euro-Jobs wird der Zwang erhöht, praktisch jede Arbeit zu jedem Lohn anzunehmen. Gleichzeitig wird der Spitzensteuersatz gesenkt. Diese Deregulierungspolitik ist dafür verantwortlich, dass der jüngste Aufschwung die Lebensverhältnisse der meisten Menschen nicht verbessert hat. Historisch einmalig, meint Gustav Horn vom gewerkschaftsnahen Institut für Makroökonomie: „Die Deregulierung auf dem Arbeitsmarkt hat in den vergangenen Jahren zu einem massiven Lohndruck insbesondere auf dem etwas schwächeren Segment des Arbeitsmarktes geführt. Wir haben die Situation, dass wir trotz eines sehr kräftigen Aufschwungs eine sehr schwache Einkommen- und eine sehr schwache Lohnentwicklung gehabt haben. Das heißt, die Einkommen der Beschäftigten sind in diesem Aufschwung schwächer gestiegen als in früheren – und dieser Druck wird jetzt mit Beginn der Krise wahrscheinlich wieder stärker werden. Das heißt, nicht nur der Aufschwung wird an den Leuten vorbei gehen, sondern der Abschwung wird sie wahrscheinlich auch härter treffen als früher.“ Das sieht jeder besonders deutlich, der sich die Entwicklung der Bruttolöhne seit dem Jahr 2000 anschaut: weniger Lohnzuwächse, aber kräftige Steigerung privater Gewinne für Kapitalbesitzer.

Keine Konsequenzen

Etwa zehn Jahre lang wurde die Finanzbranche von Politikern eifrig unterstützt und gefördert. Eigentlich müsste die Bundesregierung jetzt Konsequenzen aus der Krise ziehen. Doch nichts geschieht. Und bisher soll kein einziges Deregulierungsgesetz zurückgenommen werden. Die deutschen Gesetze erlauben auch weiterhin, dass Banken ihre Risikogeschäfte mit Krediten finanzieren, ohne dass sie diese Risiken mit ausreichendem Eigenkapital absichern müssen. Konkretes Beispiel: Während jeder private Bauherr und jeder Mittelständler mindestens 20 Prozent eigenen Geldes mitbringen muss, um überhaupt kreditwürdig zu sein, dürfen Banken zu 100 Prozent auf Pump zocken. Wenn das schief geht, ist der Steuerzahler dran. Schon im Koalitionsvertrag zwischen CDU/CSU und SPD wurde 2005 vereinbart, man wolle „überflüssige Regulierungen abbauen“. Und das gilt bis heute für den Finanzsektor. Scharfe Regeln für den Finanzmarkt sind in Deutschland politisch nicht gewollt!

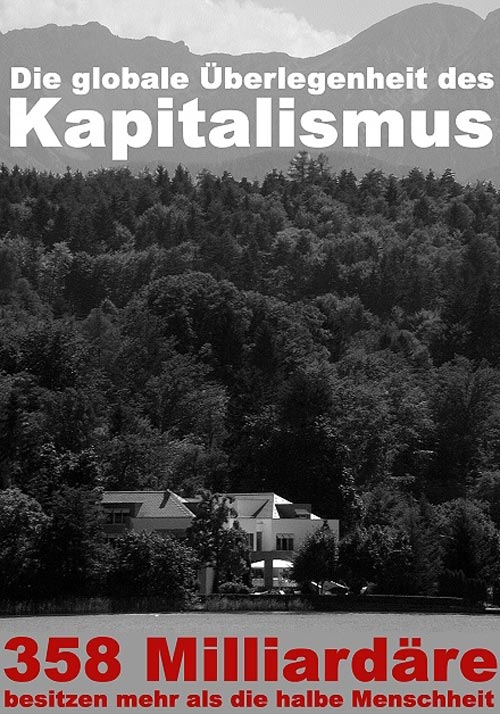

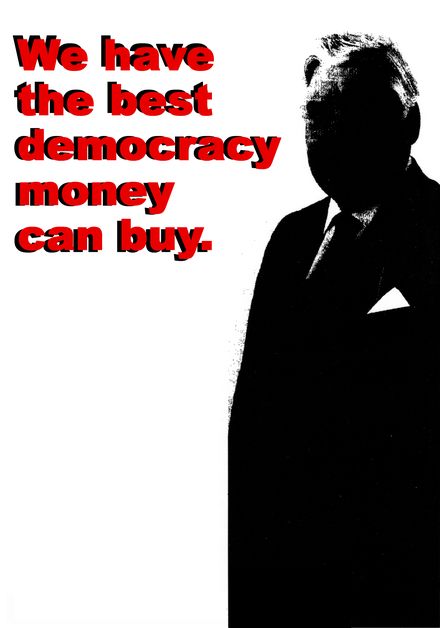

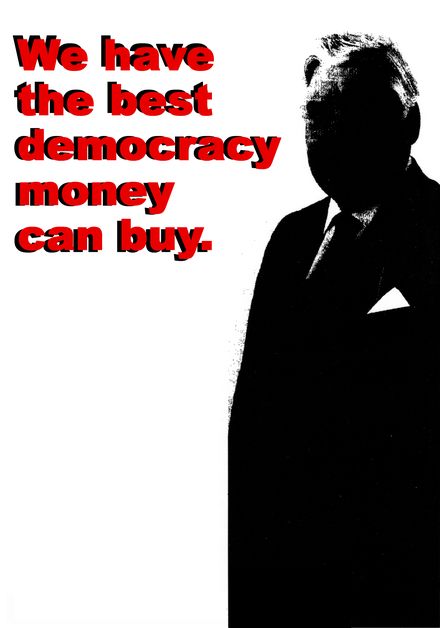

Plakate: arbeiterfotografie.com

Mit großem Spektakel hat die Bundesregierung ein Milliarden-Paket zur Rettung der Banken beschlossen. Es ist unglaublich, wer sich in diesem Zusammenhang alles als Retter der Republik aufspielt! Die Heuchelei dieser Retter ist schwer erträglich; denn dieselben Leute, die gestern noch erklärt haben, dass sich der Staat aus der Wirtschaft herauszuhalten habe, predigen heute über notwendige Regulierungen der Finanzmärkte. In diese Märkte sollen die Steuermilliarden der Bundesregierung Vertrauen zurückbringen. Dazu Konjunkturforscher Gustav Horn: „Es ist eine schreiende Ungerechtigkeit, dass eine kleine Gruppe der Bevölkerung, die Banker, das Wohl der gesamten Volkswirtschaft gefährdet hat und die Volkswirtschaft jetzt dafür zahlen muss. Dabei gäbe es eine Möglichkeit, zumindest einen Teil Gerechtigkeit walten zu lassen, indem man eine Steuer einführt auf Kapitaltransfers, wo die Banken für jeden Transfer von Kapital einen Steuersatz zahlen müssen, der dann auch zur Stabilisierung des Finanzsektors in Zeiten einer Krise herangezogen werden kann.“ Eine Steuer auf Spekulationsgeschäfte? Kein Wort zu einer solchen Selbstbeteiligung der Banken von der Bundesregierung. Nur der Steuerzahler wird zur Kasse gebeten.

Täuschung der Öffentlichkeit

Mit viel Getöse wurde vom Finanzminister wiederholt behauptet, die Managergehälter würden auf 500.000 Euro im Jahr begrenzt werden, wenn die Bank Steuergelder in Anspruch nimmt. Aber in der Ausführungsverordnung für das Rettungspaket ist eine zwingende Gehaltsobergrenze gar nicht enthalten. „Stattdessen verwendet die Verordnung abschwächende Formulierungen, wie Juristen sie nutzen, wenn etwas sein soll, aber nicht sein muss, weil es vielleicht nicht sein darf“ (FAZ). So verlangt Paragraph 5 Absatz 2 Nr. 1, den bedürftigen Unternehmen „solle aufgegeben“ werden, ihre kompletten Gehaltssysteme „auf ihre Anreizwirkung und die Angemessenheit zu überprüfen“. Die Verordnung schreibt fest, dass ein Gehalt von mehr als 500.000 Euro im Jahr – inklusive Boni oder Versorgungszusagen – grundsätzlich unangemessen ist. Das Wort „grundsätzlich“ zeigt: Ausnahmen sind denkbar. Die Grenze von 500.000 Euro ist also nicht zwingend.

Der weiche Fall der Manager

Die Finanzkrise hat bereits einige Bankmanager den Job gekostet. Es ist aber keiner für den angerichteten Schaden haftbar gemacht worden. Stattdessen profitieren einige Herrschaften noch von ihrem Versagen; denn wenn ein Vorstand nach Fehlentscheidungen seinen Posten verliert, bekommt er meistens einen so genannten Goldenen Handschlag mit auf den Weg. Beim ehemaligen Vorstandsvorsitzenden der Landesbank Sachsen, Michael Weiss, waren das über 300.000 Euro. Die Bank musste nach Milliardenverlusten schließlich notverkauft werden. Auch der zurückgetretene Vorstandschef des verlustreichen Münchener Immobilienfinanzierers Hypo Real Estate (HRE), Georg Funke, geht nach seinem Rücktritt nicht leer aus. Er hat laut Vertrag Anspruch auf ein Ruhegeld von monatlich mehr als 46.000 Euro. Für den angerichteten Schaden bürgt der Staat – und damit der Steuerzahler – mit mehr als 26 Milliarden Euro, um die HRE vor der Pleite zu retten. Bereits im Jahr 2004 hatte die rot-grüne Bundesregierung einen Gesetzentwurf (Kapitalinformationshaftungsgesetz) vorgelegt, mit dem die Managerhaftung deutlich verschärft worden wäre. Danach hätten Manager mit bis zum Vierfachen ihres Jahresgehaltes haften müssen.

Bis zur Finanzkrise hat jedoch weder die ehemalige rot-grüne Bundesregierung noch die Große Koalition die Verschärfung der Manager-Haftung durchgesetzt. Der Widerstand der Unternehmen habe dies verhindert, erklärte die Finanzexpertin Christine Scheel von Bündnis 90/Die Grünen in einem Fernsehinterview zur Ablehnung des Gesetzentwurfs von 2004: „Es war letztendlich so, dass die Wirtschaftsverbände im Finanzministerium bei einer Anhörung zu der Entscheidung gekommen sind, sie wollen das auf keinen Fall, weil man deutsche Manager nicht schlechter stellen wollte als andere.“ Es sei großer Druck aufgebaut worden. „Die haben auch damit gedroht, dass Unternehmen ihren Standort verlagern würden, wenn die Politik hier stärker eingreifen würde.“ Managergehälter haben mit Leistung nichts zu tun Auch die größten Versager dürfen in Deutschland weiterhin hohe Gehälter, Prämien und Zulagen kassieren. Millionen-Prämien für Top-Manager gibt es auch bei der Postbank. Wie ein Sprecher bestätigte, gewährte das Institut dem Vorstand noch im September dicke Sonderzahlungen. Ende Oktober musste die Postbank einen Gewinneinbruch im dritten Quartal bekannt geben. Zugleich verkündete die Bank, sich vom Mutterkonzern Post rund eine Milliarde Euro zu besorgen.

Auch die US-Bankmanager gönnen sich Belohnungen. „Während Politiker in Europa und Amerika Rettungspakete für den Finanzsektor schnüren, wie sie die Welt noch nicht gesehen hat, stellen manche Banker schnell noch ihre eigenen und großzügigen Notfallpläne auf. Wie die britische Tageszeitung ‚The Guardian’ recherchiert hat, verteilen allein die Geldhäuser an der Wall Street noch einmal 70 Milliarden Dollar an ihr Spitzenpersonal, das meiste davon in diskreten zusätzlichen Bonuszahlungen. Die Manager belohnen sich damit für ein Geschäftsjahr, schreibt der ‚Guardian’, in dem sie das globale Finanzsystem in die schlimmste Krise seit dem Börsencrash von 1929 führten.“ (Spiegel-Online) radikalere Forderungen Die Beschlüsse der Bundesregierung zur Rettung der Banken sind völlig unzureichend. Notwendig ist eine gänzlich andere Bankenpolitik, die soziale und ökologische Kriterien in den Mittelpunkt stellt. Es müssen Regulierungen erfolgen, die den Unternehmenszweck der Banken und anderer Finanzinstitute neu bestimmen und sich am Allgemeinwohl ausrichten. Und für die Manager, die das Finanzdesaster verursacht haben, kann es nur eine Konsequenz geben: enteignen und wegsperren. (HDH)

Online-Flyer Nr. 174 vom 25.11.2008

Die Regierung Merkel täuscht die Bevölkerung, und

Die Abzocker machen weiter

Von Franz Kersjes

Effizienz, Rendite, Ökonomisierung aller Lebensbereiche standen im Mittelpunkt der Debatten und der zahlreichen Fernseh-Talkshows. Jetzt aber will es keiner gewesen sein. Das Allheilmittel der vergangenen Jahre hieß Deregulierung auf dem Finanz und Arbeitsmarkt. Weg mit staatlichen Vorschriften, der Markt regelt sich selbst – so geht Reformpolitik. Zur Erinnerung:

• Finanzminister Eichel stellt Unternehmensverkäufe steuerfrei und heizt so das Fusionsfieber an, ein Riesengeschäft für Investmentbanken. Die private Riester-Rente wird eingeführt. Dem Finanzsektor fließen riesige Mittel zu, die der staatlichen Rente fehlen.

• Die rot-grüne Bundesregierung lässt Hedge-Fonds und Derivate zu. Die absurden Renditeziele der Finanzwirtschaft werden zur allgemeinen Richtschnur.

• Im rot-schwarzen Koalitionsvertrag wird die Förderung des Kreditverkaufs

festgeschrieben. Außerdem will man nur eine „Finanzaufsicht mit Augenmaß“.

• Finanzinvestoren gewährt die Bundesregierung weitere Steuergeschenke.

Verantwortungslose Deregulierungspolitik

Mit Unterstützung der Politik werden die Finanzmärkte zum Dreh- und Angelpunkt der Wirtschaft. Josef Ackermann, Chef der Deutschen Bank, gab als Renditeziel 25 Prozent an. Die sollten letztlich die Arbeitnehmer in der so genannten „Realwirtschaft“ einbringen – in guten wie in schlechten Zeiten. Erfahrung ist: Das unternehmerische Risiko wird in Zeiten der Deregulierung zunehmend auf die Beschäftigten abgewälzt. Leiharbeiter/innen können ein Lied davon singen. In Boom-Zeiten wurden zwar viele eingestellt, aber im Abschwung sind sie als erste draußen. Leiharbeiter/innen sind Beschäftigte zweiter Klasse. Das ist von Politikern so gewollt. Zur Erinnerung:

• SPD-Wirtschaftsminister Clement hebt im Jahr 2002 die Befristung

von Leiharbeit auf. Immer mehr feste Arbeitsplätze werden umgewandelt.

• Mit der Abschaffung der Arbeitslosenhilfe und der Einführung von Ein-Euro-Jobs wird der Zwang erhöht, praktisch jede Arbeit zu jedem Lohn anzunehmen. Gleichzeitig wird der Spitzensteuersatz gesenkt. Diese Deregulierungspolitik ist dafür verantwortlich, dass der jüngste Aufschwung die Lebensverhältnisse der meisten Menschen nicht verbessert hat. Historisch einmalig, meint Gustav Horn vom gewerkschaftsnahen Institut für Makroökonomie: „Die Deregulierung auf dem Arbeitsmarkt hat in den vergangenen Jahren zu einem massiven Lohndruck insbesondere auf dem etwas schwächeren Segment des Arbeitsmarktes geführt. Wir haben die Situation, dass wir trotz eines sehr kräftigen Aufschwungs eine sehr schwache Einkommen- und eine sehr schwache Lohnentwicklung gehabt haben. Das heißt, die Einkommen der Beschäftigten sind in diesem Aufschwung schwächer gestiegen als in früheren – und dieser Druck wird jetzt mit Beginn der Krise wahrscheinlich wieder stärker werden. Das heißt, nicht nur der Aufschwung wird an den Leuten vorbei gehen, sondern der Abschwung wird sie wahrscheinlich auch härter treffen als früher.“ Das sieht jeder besonders deutlich, der sich die Entwicklung der Bruttolöhne seit dem Jahr 2000 anschaut: weniger Lohnzuwächse, aber kräftige Steigerung privater Gewinne für Kapitalbesitzer.

Keine Konsequenzen

Etwa zehn Jahre lang wurde die Finanzbranche von Politikern eifrig unterstützt und gefördert. Eigentlich müsste die Bundesregierung jetzt Konsequenzen aus der Krise ziehen. Doch nichts geschieht. Und bisher soll kein einziges Deregulierungsgesetz zurückgenommen werden. Die deutschen Gesetze erlauben auch weiterhin, dass Banken ihre Risikogeschäfte mit Krediten finanzieren, ohne dass sie diese Risiken mit ausreichendem Eigenkapital absichern müssen. Konkretes Beispiel: Während jeder private Bauherr und jeder Mittelständler mindestens 20 Prozent eigenen Geldes mitbringen muss, um überhaupt kreditwürdig zu sein, dürfen Banken zu 100 Prozent auf Pump zocken. Wenn das schief geht, ist der Steuerzahler dran. Schon im Koalitionsvertrag zwischen CDU/CSU und SPD wurde 2005 vereinbart, man wolle „überflüssige Regulierungen abbauen“. Und das gilt bis heute für den Finanzsektor. Scharfe Regeln für den Finanzmarkt sind in Deutschland politisch nicht gewollt!

Plakate: arbeiterfotografie.com

Mit großem Spektakel hat die Bundesregierung ein Milliarden-Paket zur Rettung der Banken beschlossen. Es ist unglaublich, wer sich in diesem Zusammenhang alles als Retter der Republik aufspielt! Die Heuchelei dieser Retter ist schwer erträglich; denn dieselben Leute, die gestern noch erklärt haben, dass sich der Staat aus der Wirtschaft herauszuhalten habe, predigen heute über notwendige Regulierungen der Finanzmärkte. In diese Märkte sollen die Steuermilliarden der Bundesregierung Vertrauen zurückbringen. Dazu Konjunkturforscher Gustav Horn: „Es ist eine schreiende Ungerechtigkeit, dass eine kleine Gruppe der Bevölkerung, die Banker, das Wohl der gesamten Volkswirtschaft gefährdet hat und die Volkswirtschaft jetzt dafür zahlen muss. Dabei gäbe es eine Möglichkeit, zumindest einen Teil Gerechtigkeit walten zu lassen, indem man eine Steuer einführt auf Kapitaltransfers, wo die Banken für jeden Transfer von Kapital einen Steuersatz zahlen müssen, der dann auch zur Stabilisierung des Finanzsektors in Zeiten einer Krise herangezogen werden kann.“ Eine Steuer auf Spekulationsgeschäfte? Kein Wort zu einer solchen Selbstbeteiligung der Banken von der Bundesregierung. Nur der Steuerzahler wird zur Kasse gebeten.

Täuschung der Öffentlichkeit

Mit viel Getöse wurde vom Finanzminister wiederholt behauptet, die Managergehälter würden auf 500.000 Euro im Jahr begrenzt werden, wenn die Bank Steuergelder in Anspruch nimmt. Aber in der Ausführungsverordnung für das Rettungspaket ist eine zwingende Gehaltsobergrenze gar nicht enthalten. „Stattdessen verwendet die Verordnung abschwächende Formulierungen, wie Juristen sie nutzen, wenn etwas sein soll, aber nicht sein muss, weil es vielleicht nicht sein darf“ (FAZ). So verlangt Paragraph 5 Absatz 2 Nr. 1, den bedürftigen Unternehmen „solle aufgegeben“ werden, ihre kompletten Gehaltssysteme „auf ihre Anreizwirkung und die Angemessenheit zu überprüfen“. Die Verordnung schreibt fest, dass ein Gehalt von mehr als 500.000 Euro im Jahr – inklusive Boni oder Versorgungszusagen – grundsätzlich unangemessen ist. Das Wort „grundsätzlich“ zeigt: Ausnahmen sind denkbar. Die Grenze von 500.000 Euro ist also nicht zwingend.

Der weiche Fall der Manager

Die Finanzkrise hat bereits einige Bankmanager den Job gekostet. Es ist aber keiner für den angerichteten Schaden haftbar gemacht worden. Stattdessen profitieren einige Herrschaften noch von ihrem Versagen; denn wenn ein Vorstand nach Fehlentscheidungen seinen Posten verliert, bekommt er meistens einen so genannten Goldenen Handschlag mit auf den Weg. Beim ehemaligen Vorstandsvorsitzenden der Landesbank Sachsen, Michael Weiss, waren das über 300.000 Euro. Die Bank musste nach Milliardenverlusten schließlich notverkauft werden. Auch der zurückgetretene Vorstandschef des verlustreichen Münchener Immobilienfinanzierers Hypo Real Estate (HRE), Georg Funke, geht nach seinem Rücktritt nicht leer aus. Er hat laut Vertrag Anspruch auf ein Ruhegeld von monatlich mehr als 46.000 Euro. Für den angerichteten Schaden bürgt der Staat – und damit der Steuerzahler – mit mehr als 26 Milliarden Euro, um die HRE vor der Pleite zu retten. Bereits im Jahr 2004 hatte die rot-grüne Bundesregierung einen Gesetzentwurf (Kapitalinformationshaftungsgesetz) vorgelegt, mit dem die Managerhaftung deutlich verschärft worden wäre. Danach hätten Manager mit bis zum Vierfachen ihres Jahresgehaltes haften müssen.

Bis zur Finanzkrise hat jedoch weder die ehemalige rot-grüne Bundesregierung noch die Große Koalition die Verschärfung der Manager-Haftung durchgesetzt. Der Widerstand der Unternehmen habe dies verhindert, erklärte die Finanzexpertin Christine Scheel von Bündnis 90/Die Grünen in einem Fernsehinterview zur Ablehnung des Gesetzentwurfs von 2004: „Es war letztendlich so, dass die Wirtschaftsverbände im Finanzministerium bei einer Anhörung zu der Entscheidung gekommen sind, sie wollen das auf keinen Fall, weil man deutsche Manager nicht schlechter stellen wollte als andere.“ Es sei großer Druck aufgebaut worden. „Die haben auch damit gedroht, dass Unternehmen ihren Standort verlagern würden, wenn die Politik hier stärker eingreifen würde.“ Managergehälter haben mit Leistung nichts zu tun Auch die größten Versager dürfen in Deutschland weiterhin hohe Gehälter, Prämien und Zulagen kassieren. Millionen-Prämien für Top-Manager gibt es auch bei der Postbank. Wie ein Sprecher bestätigte, gewährte das Institut dem Vorstand noch im September dicke Sonderzahlungen. Ende Oktober musste die Postbank einen Gewinneinbruch im dritten Quartal bekannt geben. Zugleich verkündete die Bank, sich vom Mutterkonzern Post rund eine Milliarde Euro zu besorgen.

Auch die US-Bankmanager gönnen sich Belohnungen. „Während Politiker in Europa und Amerika Rettungspakete für den Finanzsektor schnüren, wie sie die Welt noch nicht gesehen hat, stellen manche Banker schnell noch ihre eigenen und großzügigen Notfallpläne auf. Wie die britische Tageszeitung ‚The Guardian’ recherchiert hat, verteilen allein die Geldhäuser an der Wall Street noch einmal 70 Milliarden Dollar an ihr Spitzenpersonal, das meiste davon in diskreten zusätzlichen Bonuszahlungen. Die Manager belohnen sich damit für ein Geschäftsjahr, schreibt der ‚Guardian’, in dem sie das globale Finanzsystem in die schlimmste Krise seit dem Börsencrash von 1929 führten.“ (Spiegel-Online) radikalere Forderungen Die Beschlüsse der Bundesregierung zur Rettung der Banken sind völlig unzureichend. Notwendig ist eine gänzlich andere Bankenpolitik, die soziale und ökologische Kriterien in den Mittelpunkt stellt. Es müssen Regulierungen erfolgen, die den Unternehmenszweck der Banken und anderer Finanzinstitute neu bestimmen und sich am Allgemeinwohl ausrichten. Und für die Manager, die das Finanzdesaster verursacht haben, kann es nur eine Konsequenz geben: enteignen und wegsperren. (HDH)

Online-Flyer Nr. 174 vom 25.11.2008