SUCHE

Unabhängige Nachrichten, Berichte & Meinungen

Arbeit und Soziales

Ermittlungen gegen Ex-Chef von Pleitebank IKB teilweise eingestellt

Juristisches Possenspiel

Von Justus Leicht

Die Staatsanwaltschaft Düsseldorf vermeldete am 1. Juli, „gegen den ehemaligen Chef der Mittelstandsbank IKB, Stefan Ortseifen, Anklage wegen Börsenmanipulation und Untreue erhoben" zu haben. Was sie dabei - wie auch der Großteil der Medienberichte über die Anklage - unterschlug, war aber viel wichtiger: Wegen der massiven Anlage von Kundengeldern in US-Ramschhypotheken, die das Institut an den Rand des Ruins getrieben und den Steuerzahler Milliarden gekostet haben, muss Ortseifen keine Strafverfolgung fürchten. In diesem Punkt wurden die Ermittlungen eingestellt.

Die weithin publizierte Anklage wegen Börsenpreismanipulation und Untreue konzentriert sich auf teilweise eng beschränkte, teilweise marginale, angesichts der Größenordnungen fast lächerliche Punkte: Ortseifen soll am 20. Juli 2007 in einer Pressemitteilung des Vorstandes die Lage der Bank bewusst irreführend zu positiv dargestellt haben. Dadurch hätten Anleger vermehrt IKB-Aktien gekauft.

Nur eine Woche nach der Pressemitteilung stand dann die IKB aufgrund ihres Engagements im US-Hypothekenmarkt kurz vor der Insolvenz. Ab dem 30. Juli 2007 kam es zu erdrutschartigen Kursverlusten. Der Bund und die Kreditanstalt für Wiederaufbau (KfW), die Bund und Ländern gehört, retteten die IKB mit einem Aufwand von etwa 10 Milliarden Euro auf Kosten des Steuerzahlers. Im September 2008 wurde die IKB für knapp 140 Mio. Euro an den US-Finanzinvestor Lone Star verkauft.

Gericht: Mit Abzockerei wird niemand geschädigt

Darüber hinaus wird Ortseifen zur Last gelegt, die IKB um 120.000 Euro geschädigt zu haben. Er soll umfangreiche Bauvorhaben an dem von ihm bewohnten „Vorstandshaus" der Bank veranlasst haben. Obwohl er alleiniger dauerhafter Nutznießer war, sei die von ihm entrichtete Miete nicht angepasst worden. Auch hochwertige Lautsprecherboxen habe er ohne Genehmigung über die Bank abgerechnet. Das erinnert ein wenig an den Fall von Al Capone, dem berühmten Gangsterboss, der lediglich wegen Steuerhinterziehung angeklagt und verurteilt wurde.

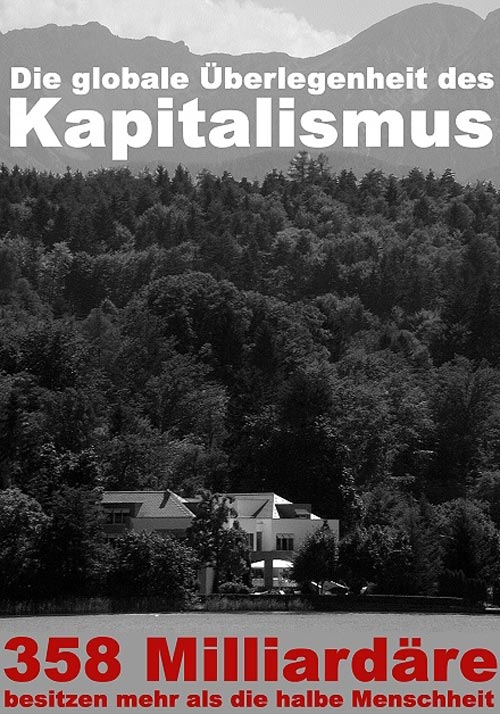

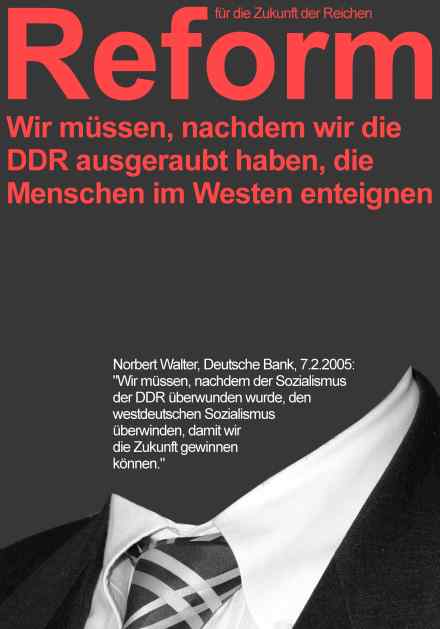

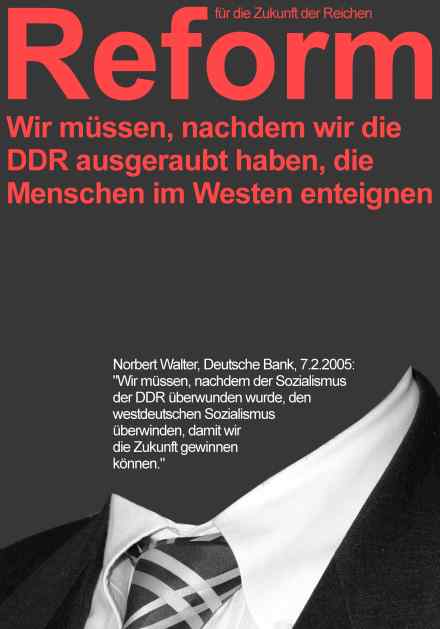

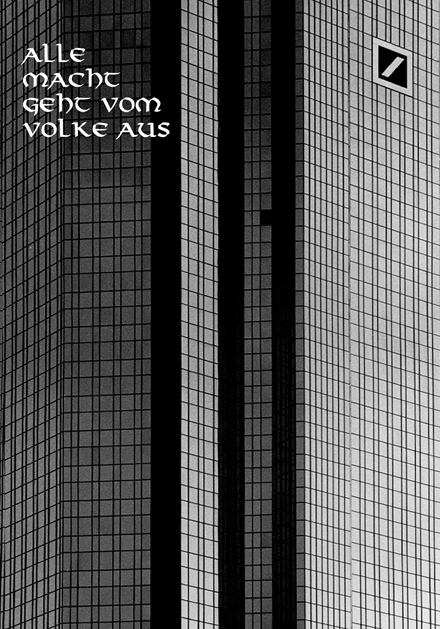

Haben wir uns an Abzocke in Nadelstreifen gewöhnt...

Die jahrelangen massiven Geldanlagen der IKB in amerikanische Schrotthypotheken werden nämlich keine Anklage wegen Untreue nach sich ziehen. Den IKB-Vorständen könne in diesem Punkt höchstens strafloses fahrlässiges Handeln nachgewiesen werden, jedoch keinesfalls strafbaren Vorsatz, erklärte die Staatsanwaltschaft dazu. Anders ausgedrückt: Ortseifen und Co. könne nicht nachgewiesen werden, dass sie mit ihren Anlagegeschäften jemanden hätten schädigen wollen.

Juristisch betrachtet ist das erstaunlich: Vorsatz wird allgemein bereits dann angenommen, wenn der Täter den Schaden zwar nicht absichtlich verursachen will, ihn aber doch billigend in Kauf nimmt. Die bloße - angebliche - Hoffnung, es werde letztlich schon alles gut gehen, hat schon das Reichsgericht, der Vorgänger des BGH, nicht gelten lassen. Und auch wer ihm anvertraute Gelder vorsätzlich gefährdet, macht sich nach traditioneller Strafrechtslehre bereits der Untreue schuldig.

Warnsignale ignoriert

Wie die Süddeutsche Zeitung im März berichtete, hat es bei der IKB intern schon frühzeitig Alarmsignale gegeben. Das gehe aus einem Bericht der Wirtschaftsprüfungsgesellschaft PwC hervor, schrieb die Zeitung. PwC fand heraus, dass ein Berichtsentwurf der Konzernrevision vom 22. Januar 2004 über die „Möglichkeit nicht unerheblicher Risiken", der auch an IKB-Vorstände ging, nicht ausgefertigt, sondern von der Revision zurückgezogen wurde, weil sie „nicht bereit" war, dem „Wunsch nach umfangreichen Änderungen des Berichtsinhaltes zu entsprechen". Lone Star setzte schließlich gegen den Willen der Kleinaktionäre durch, dass der Bericht von PwC nicht veröffentlicht wurde.

Zwei Jahre später wurde die Tochter-Gesellschaft IKB Credit Asset Management GmbH (CAM) gegründet, eine Auslagerung, die sich speziell um Spekulationsgeschäfte kümmerte, und in deren Beirat Ortseifen und drei weitere IKB-Vorstände saßen. Dort soll man sich laut dem PwC-Bericht von Anfang an über das Risiko der US-Ramschimmobilien bewusst gewesen sein. Im Protokoll der ersten Sitzung des CAM-Beirats am 26. Oktober 2006 finde sich die Aussage: „Der Häusermarkt in den USA kühlt schneller ab als allgemein erwartet." Die „Wahrscheinlichkeit eines Worst-case-Szenarios" habe sich erhöht.

Bereits letztes Jahr hatte die Süddeutsche unter Berufung auf „einen IKB-Insider" berichtet, die Bank habe bereits 2005 ihr schlechtes Kerngeschäft - die Vergabe von Krediten an den Mittelstand - mit Bilanztricks kaschiert und sei zu dessen Ausgleich in den Handel mit US-Immobilienkrediten eingestiegen. Die IKB habe außerdem nach Angaben ihres ehemaligen Finanzvorstands Volker Doberanzke ein so genanntes Limitsystem verwandt. „Doch eine Limitierung der eingegangenen Risiken hat in der Praxis nicht stattgefunden, weil die IKB sonst nicht in diese Schieflage gekommen wäre", zitierte die Zeitung Frank Romeike, Vorstand eines Berufsverbands der professionellen Risikomanager. „Die IKB hat das Limitsystem entweder ignoriert oder es nur für die Finanzaufsicht pro forma installiert", so Romeike.

...die zudem noch straffrei bleibt und mit Steuergeldern gefördert wird?

Plakat: arbeiterfotografie.com

Blauäugigkeit als Geschäftsmodell

Trotz all dieser bekannten Indizien, dass die IKB-Vorstände nicht nur blauäugig waren, als sie auf Kosten anderer hochriskante Spekulationsgeschäfte eingingen, sollen sie sich dafür nun nicht vor Gericht verantworten müssen. Wenn die Grenze zwischen buchstäblich blinder Profitgier auf Kosten anderer und Untreue verschwimmt, gilt bei Bankern offenbar die Unschuldsvermutung.

In den vereinzelten Artikeln, in denen die Medien darauf überhaupt eingingen, wurde der Fall Ortseifen meist als Präzedenzfall angesehen, der auch für andere Banken gilt. Die Financial Times Deutschland schrieb: „Auch in vergleichbaren Fällen stehen die Ermittler vor dem Problem, ehemaligen Bankmanagern strafbare Handlungen nachzuweisen. Wegen Untreue kann ein Manager nur verurteilt werden, wenn ihm Vorsatz nachgewiesen wird. Ermittlungsverfahren eröffneten die Behörden auch noch gegen Ex-Manager und ehemalige Aufsichtsratsmitglieder der HSH Nordbank, der Sachsen LB und der inzwischen fast komplett verstaatlichten Hypo Real Estate (HRE)."

Zur Entscheidung der Düsseldorfer Staatsanwaltschaft passend kam einen Tag später die ihrer Kollegen aus Frankfurt/Main. Ermittlungen wegen der milliardenschweren Finanzhilfen an die IKB durch die KfW seien eingestellt worden. Denn die KfW solle auch verhindern "dass Banken, die für wichtig erachtet werden, taumeln", meldete das Handelsblatt.

Wie um das Bild abzurunden, hat das Landgericht Frankfurt ebenfalls letzte Woche dem entlassenen Vorstandsmitglied der KfW Peter Fleischer knapp eine Million Euro Gehalt und Boni zugesprochen. Die KfW hatte Fleischer Ende September 2008 fristlos entlassen, weil er die Überweisung von 320 Mio. Euro an die amerikanische Investmentbank Lehman Brothers nicht gestoppt hatte, obwohl sie zu diesem Zeitpunkt schon pleite war.

Während strafrechtliche Folgen für die diversen Verantwortlichen der dubiosen, aber lukrativen Finanzgeschäfte in weitere Ferne gerückt sind denn je, ist eines sicher: Die arbeitende Bevölkerung, die keine Verantwortung dafür tragt, wird dafür bestraft werden: In Form von höheren Steuern und sinkenden Sozialleistungen, mit denen die vom Staat übernommenen Verluste bezahlt werden. (HDH)

Online-Flyer Nr. 205 vom 07.07.2009

Ermittlungen gegen Ex-Chef von Pleitebank IKB teilweise eingestellt

Juristisches Possenspiel

Von Justus Leicht

Die Staatsanwaltschaft Düsseldorf vermeldete am 1. Juli, „gegen den ehemaligen Chef der Mittelstandsbank IKB, Stefan Ortseifen, Anklage wegen Börsenmanipulation und Untreue erhoben" zu haben. Was sie dabei - wie auch der Großteil der Medienberichte über die Anklage - unterschlug, war aber viel wichtiger: Wegen der massiven Anlage von Kundengeldern in US-Ramschhypotheken, die das Institut an den Rand des Ruins getrieben und den Steuerzahler Milliarden gekostet haben, muss Ortseifen keine Strafverfolgung fürchten. In diesem Punkt wurden die Ermittlungen eingestellt.

Die weithin publizierte Anklage wegen Börsenpreismanipulation und Untreue konzentriert sich auf teilweise eng beschränkte, teilweise marginale, angesichts der Größenordnungen fast lächerliche Punkte: Ortseifen soll am 20. Juli 2007 in einer Pressemitteilung des Vorstandes die Lage der Bank bewusst irreführend zu positiv dargestellt haben. Dadurch hätten Anleger vermehrt IKB-Aktien gekauft.

Nur eine Woche nach der Pressemitteilung stand dann die IKB aufgrund ihres Engagements im US-Hypothekenmarkt kurz vor der Insolvenz. Ab dem 30. Juli 2007 kam es zu erdrutschartigen Kursverlusten. Der Bund und die Kreditanstalt für Wiederaufbau (KfW), die Bund und Ländern gehört, retteten die IKB mit einem Aufwand von etwa 10 Milliarden Euro auf Kosten des Steuerzahlers. Im September 2008 wurde die IKB für knapp 140 Mio. Euro an den US-Finanzinvestor Lone Star verkauft.

Gericht: Mit Abzockerei wird niemand geschädigt

Darüber hinaus wird Ortseifen zur Last gelegt, die IKB um 120.000 Euro geschädigt zu haben. Er soll umfangreiche Bauvorhaben an dem von ihm bewohnten „Vorstandshaus" der Bank veranlasst haben. Obwohl er alleiniger dauerhafter Nutznießer war, sei die von ihm entrichtete Miete nicht angepasst worden. Auch hochwertige Lautsprecherboxen habe er ohne Genehmigung über die Bank abgerechnet. Das erinnert ein wenig an den Fall von Al Capone, dem berühmten Gangsterboss, der lediglich wegen Steuerhinterziehung angeklagt und verurteilt wurde.

Haben wir uns an Abzocke in Nadelstreifen gewöhnt...

Die jahrelangen massiven Geldanlagen der IKB in amerikanische Schrotthypotheken werden nämlich keine Anklage wegen Untreue nach sich ziehen. Den IKB-Vorständen könne in diesem Punkt höchstens strafloses fahrlässiges Handeln nachgewiesen werden, jedoch keinesfalls strafbaren Vorsatz, erklärte die Staatsanwaltschaft dazu. Anders ausgedrückt: Ortseifen und Co. könne nicht nachgewiesen werden, dass sie mit ihren Anlagegeschäften jemanden hätten schädigen wollen.

Juristisch betrachtet ist das erstaunlich: Vorsatz wird allgemein bereits dann angenommen, wenn der Täter den Schaden zwar nicht absichtlich verursachen will, ihn aber doch billigend in Kauf nimmt. Die bloße - angebliche - Hoffnung, es werde letztlich schon alles gut gehen, hat schon das Reichsgericht, der Vorgänger des BGH, nicht gelten lassen. Und auch wer ihm anvertraute Gelder vorsätzlich gefährdet, macht sich nach traditioneller Strafrechtslehre bereits der Untreue schuldig.

Warnsignale ignoriert

Wie die Süddeutsche Zeitung im März berichtete, hat es bei der IKB intern schon frühzeitig Alarmsignale gegeben. Das gehe aus einem Bericht der Wirtschaftsprüfungsgesellschaft PwC hervor, schrieb die Zeitung. PwC fand heraus, dass ein Berichtsentwurf der Konzernrevision vom 22. Januar 2004 über die „Möglichkeit nicht unerheblicher Risiken", der auch an IKB-Vorstände ging, nicht ausgefertigt, sondern von der Revision zurückgezogen wurde, weil sie „nicht bereit" war, dem „Wunsch nach umfangreichen Änderungen des Berichtsinhaltes zu entsprechen". Lone Star setzte schließlich gegen den Willen der Kleinaktionäre durch, dass der Bericht von PwC nicht veröffentlicht wurde.

Zwei Jahre später wurde die Tochter-Gesellschaft IKB Credit Asset Management GmbH (CAM) gegründet, eine Auslagerung, die sich speziell um Spekulationsgeschäfte kümmerte, und in deren Beirat Ortseifen und drei weitere IKB-Vorstände saßen. Dort soll man sich laut dem PwC-Bericht von Anfang an über das Risiko der US-Ramschimmobilien bewusst gewesen sein. Im Protokoll der ersten Sitzung des CAM-Beirats am 26. Oktober 2006 finde sich die Aussage: „Der Häusermarkt in den USA kühlt schneller ab als allgemein erwartet." Die „Wahrscheinlichkeit eines Worst-case-Szenarios" habe sich erhöht.

Bereits letztes Jahr hatte die Süddeutsche unter Berufung auf „einen IKB-Insider" berichtet, die Bank habe bereits 2005 ihr schlechtes Kerngeschäft - die Vergabe von Krediten an den Mittelstand - mit Bilanztricks kaschiert und sei zu dessen Ausgleich in den Handel mit US-Immobilienkrediten eingestiegen. Die IKB habe außerdem nach Angaben ihres ehemaligen Finanzvorstands Volker Doberanzke ein so genanntes Limitsystem verwandt. „Doch eine Limitierung der eingegangenen Risiken hat in der Praxis nicht stattgefunden, weil die IKB sonst nicht in diese Schieflage gekommen wäre", zitierte die Zeitung Frank Romeike, Vorstand eines Berufsverbands der professionellen Risikomanager. „Die IKB hat das Limitsystem entweder ignoriert oder es nur für die Finanzaufsicht pro forma installiert", so Romeike.

...die zudem noch straffrei bleibt und mit Steuergeldern gefördert wird?

Plakat: arbeiterfotografie.com

Blauäugigkeit als Geschäftsmodell

Trotz all dieser bekannten Indizien, dass die IKB-Vorstände nicht nur blauäugig waren, als sie auf Kosten anderer hochriskante Spekulationsgeschäfte eingingen, sollen sie sich dafür nun nicht vor Gericht verantworten müssen. Wenn die Grenze zwischen buchstäblich blinder Profitgier auf Kosten anderer und Untreue verschwimmt, gilt bei Bankern offenbar die Unschuldsvermutung.

In den vereinzelten Artikeln, in denen die Medien darauf überhaupt eingingen, wurde der Fall Ortseifen meist als Präzedenzfall angesehen, der auch für andere Banken gilt. Die Financial Times Deutschland schrieb: „Auch in vergleichbaren Fällen stehen die Ermittler vor dem Problem, ehemaligen Bankmanagern strafbare Handlungen nachzuweisen. Wegen Untreue kann ein Manager nur verurteilt werden, wenn ihm Vorsatz nachgewiesen wird. Ermittlungsverfahren eröffneten die Behörden auch noch gegen Ex-Manager und ehemalige Aufsichtsratsmitglieder der HSH Nordbank, der Sachsen LB und der inzwischen fast komplett verstaatlichten Hypo Real Estate (HRE)."

Zur Entscheidung der Düsseldorfer Staatsanwaltschaft passend kam einen Tag später die ihrer Kollegen aus Frankfurt/Main. Ermittlungen wegen der milliardenschweren Finanzhilfen an die IKB durch die KfW seien eingestellt worden. Denn die KfW solle auch verhindern "dass Banken, die für wichtig erachtet werden, taumeln", meldete das Handelsblatt.

Wie um das Bild abzurunden, hat das Landgericht Frankfurt ebenfalls letzte Woche dem entlassenen Vorstandsmitglied der KfW Peter Fleischer knapp eine Million Euro Gehalt und Boni zugesprochen. Die KfW hatte Fleischer Ende September 2008 fristlos entlassen, weil er die Überweisung von 320 Mio. Euro an die amerikanische Investmentbank Lehman Brothers nicht gestoppt hatte, obwohl sie zu diesem Zeitpunkt schon pleite war.

Während strafrechtliche Folgen für die diversen Verantwortlichen der dubiosen, aber lukrativen Finanzgeschäfte in weitere Ferne gerückt sind denn je, ist eines sicher: Die arbeitende Bevölkerung, die keine Verantwortung dafür tragt, wird dafür bestraft werden: In Form von höheren Steuern und sinkenden Sozialleistungen, mit denen die vom Staat übernommenen Verluste bezahlt werden. (HDH)

Online-Flyer Nr. 205 vom 07.07.2009